近些年来全球生物药产业持续发展,在药品支出规模中占有的比例正在越来越高,但是由于生物药的研发周期相对较长,在一定程度上提升了药品研发成本,为药企生产增加了压力。在此发展背景之下,以市场调研机构的数据作为分析依据,生物类似药以成本低、研发时间短和安全性高等特点迅速占据了一定的市场份额,为生物药产业的发展贡献力量。

生物类似药行业发展综述

1、行业定义

生物类似药也叫做生物仿制药,是一种在药效、安全性和质量等方面与生物原研药相类似的生物制品,主要包括疫苗、血液及血液成分和重组治疗性蛋白等多种类型,生物类似药行业涉及到研发、生产和销售等全过程。

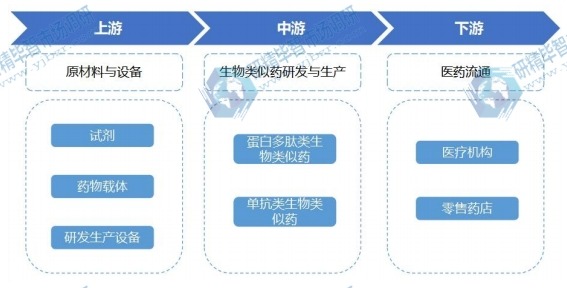

2、产业链全景

在生物类似药产业链中,行业上游为试剂、药物载体和研发生产设备等原材料与设备;下游为蛋白多肽类和单抗类生物类似药的研发与生产;下游为医疗机构、零售药店等医药流通主体。

全球及中国生物类似药行业发展现状分析

1、市场规模

在当前全球药品支出结构中,生物药所占的比重日益扩大,以传统化学药品相比,生物药具有良好的治疗效果和较高的安全性,近几年整体市场增速稳步提升,逐渐成为全球药品产业发展的重要驱动力量。以生物类似药等细分市场为代表,其在质量、疗效和安全性等方面与生物原研药类似,在临床应用上逐步实现替代原始药品,为患者提供了更加广泛的治疗选择。

根据调研报告,2021年全球生物类似药市场规模达到了390亿美元以上,比上年同期新增约150亿美元,同比增长62.5%;2022年底,生物类似药市场规模以接近28.2%的增速上升至500亿美元,市场增速明显放缓。预测在政策支持力度加大、药物需求上升等因素的共同作用之下,未来生物类似药市场规模将会继续提高,到2027年有望超过600亿美元。

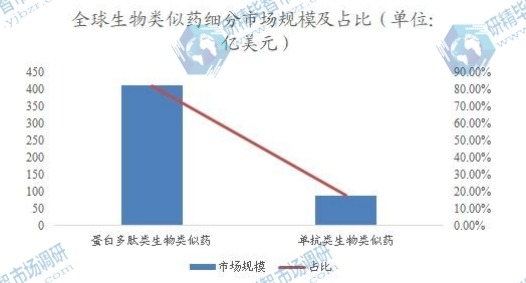

2、细分市场

从生物类似药细分市场来看,目前蛋白多肽类和单抗类生物类似药为两大构成领域,以各细分市场规模作为划分依据,蛋白多肽类市场容量高于单抗类市场。由行业研究资料显示,2022年,全球单抗类生物类似药市场规模接近88亿美元,占生物类似药整体市场规模的比重达到17.6%,同期蛋白多肽类生物类似药市场规模约为412亿美元,远高于前者,市场规模占比为82.4%左右。

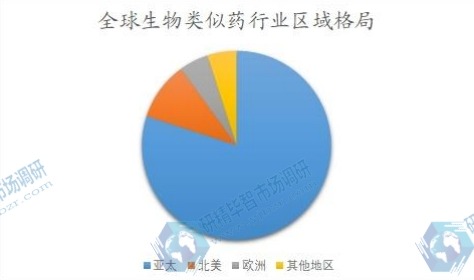

3、区域格局

在过去的多年之间,全球生物类似药行业呈现快速发展的态势,市场容量实现连年上涨,从地区分布情况来看,以亚太、北美和欧洲为代表的地区较为集中,其中亚太地区以绝对的优势占据全球生物类似药市场的主导地位,市场占比超过了80%;其次北美和欧洲均为主要的生物类似药生产地区,2022年分别占有接近10%和5%的市场份额,除此之外全球其他地区共同占有生物类似药市场中不超过5%的比重。

研精毕智市场调研网(yjbzr.com)致力于为企业提供专业深度的市场调研/市场分析服务:专项研究、细分市场调研、企业研究,提供深度行研报告、各类研究报告、动态监测报告,市场准入报告等,助力企业做出更有价值的商业决策。