与全球市场发展情况相同,当前我国生物类似药行业正在处于快速发展的时期,在过去的几年之间国内市场规模实现了持续增长,整体保持着较高的增长率。基于我国庞大的人口基数,对生物类似药的需求量不断上升,行业面临着进一步发展的机遇。

1、行业政策

2021年12月,国家药监局发布《“十四五”国家药品安全及促进高质量发展规划》,提到加强生物类似药审评法规和技术标准体系建设,促进生物类似药高质量发展。

2022年2月,国家药品监督管理局药品审评中心(CDE)发布《生物类似药临床药理学研究技术指导原则》,提出生物类似药PK和PD比对研究的一般性要求,对于某些特殊情况,如药物体内消除机理不明确或涉及明显的靶点介导消除机制,参照药的暴露-效应关系变异较大等,可能需开展多项临床药理学研究或采用特殊设计,此类情况建议基于具体药物特征事先与监管机构沟通。

2、市场规模

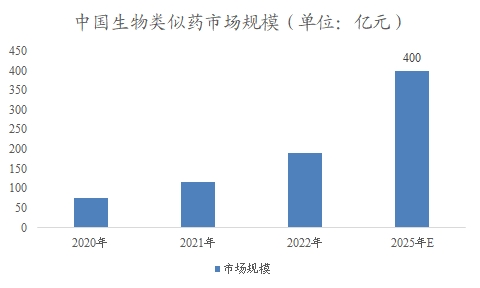

在市场规模方面,根据市场调研资料显示,2021年中国生物类似药市场规模已达115亿元以上,较2020年同期新增约40亿元,同比增长53.3%;到2022年,生物类似药市场规模大幅度上涨至190亿元左右,比上年末新增约75亿元,同比增长65.2%。

近年来我国生物医药产业呈现迅速发展的趋势,受益于不断增长的下游市场需求,推动了市场空间稳步扩大,生物类似药作为新兴领域之一,在临床中的应用范围越来越大,预计未来市场规模也将会延续持续上升的态势,2025年中国生物类似药市场规模将有望接近400亿元。

3、参考参照药品上市情况

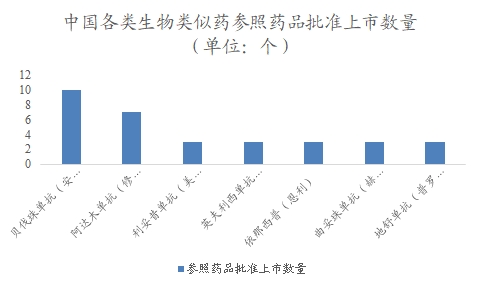

随着我国生物类似药行业的快速发展,基于政策支持和市场需求等因素的积极推动之下,为生物类似药的生产与研发提供了良好的环境。目前国内陆续有多家生物类似药产品批准上市,由调研报告整理统计,截至2023年第三季度末,我国共有30多种生物类似药产品批准上市。

从生物类似药细分品种来看,贝伐珠单抗(安维汀)参照药品批准上市数量最多,已经达到了10个以上;其次为阿达木单抗(修美乐),批准上市数量较前者略少,同期上升至7个左右;此外利妥昔单抗(美罗华)、英夫利西单抗(塞昔)、依那西普(恩利)、曲妥珠单抗(赫赛汀)和地舒单抗(普罗力)生物类似药参考参照药品的种类均为3个左右。

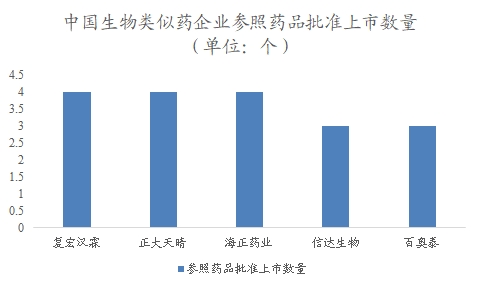

分企业来看,复宏汉霖、正大天晴、海正药业三家企业的生物类似药产品获批上市的数量最多,同期均达到了4个,高于行业内其他生物类似药生产企业;其次为信达生物和百奥泰两家企业以3个获批产品数量共同排在第二。

4、行业投融资情况

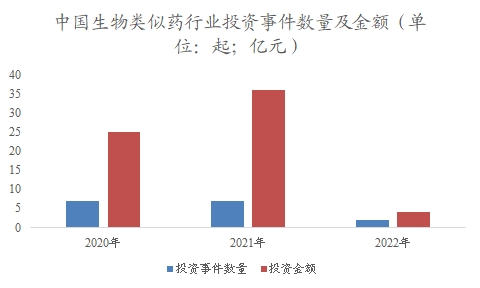

目前我国生物类似药行业逐步经历了由起步到爆发的发展阶段,在此过程之中,行业技术水平实现了不断提升,多家相关企业纷纷布局,带动了生物类似药行业投融资规模的上升。

据行业可行性研究报告指出,截至2021年,我国生物类似药行业投资事件数量达到7起左右,与上年同期基本持平,投资金额由2020年的接近25亿元上涨至36亿元以上,同比增长44%;2022年,生物类似药行业投资事件数量表现为大幅度下跌的趋势,降至2起,同年投资金额减少到4亿元左右,较2021年底减少约32亿元。

在生物类似药行业投资分布方面,近几年以江苏为代表的省份分布较为集中,2017-2023年,位于江苏省内的生物类似药行业投资事件数量达到了11起,为全国首位;其次为湖北和四川分别以接近5起的投资事件数量共同排在第二位;而广东省的生物类似药行业投资事件数量约为4起,位于全国第三位。

研精毕智市场调研网(yjbzr.com)致力于为企业提供专业深度的市场调研/市场分析服务:专项研究、细分市场调研、企业研究,提供深度行研报告、各类研究报告、动态监测报告,市场准入报告等,助力企业做出更有价值的商业决策。