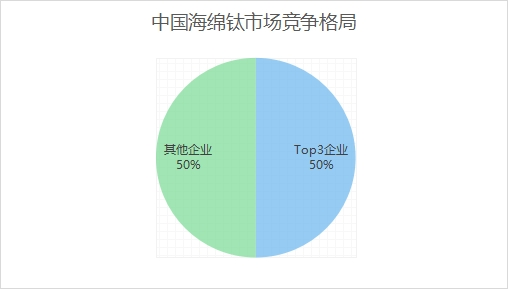

研究报告表明,钛是一种纯态呈现银白色的难溶稀有轻金属,目前被应用于多个不同的行业,在国家经济组成中占据重要的地位。从行业竞争格局角度来看,我国钛行业集中度相对较高,多数的市场份额主要被以等几家大型企业所占据。

中国钛行业竞争格局

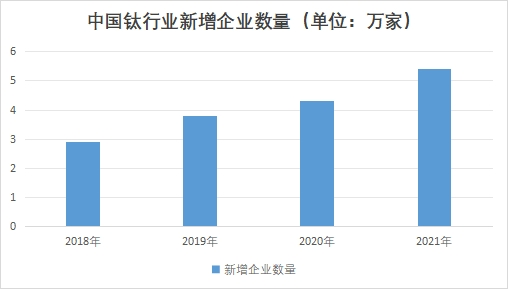

1、企业数量

随着我国钛行业发展速度的不断加快,全国范围内的相关企业数量也在迅速上升,根据北京研精毕智信息咨询公布的调查报告显示,截止到2020年末,中国钛行业新增企业数量已经超过了4万家,达到4.3万家左右,较2019年相比增加了约0.5万家,同比增长约13.2%,比上年同期放缓约17.8个百分点;到2021年中旬,我国钛行业新增企业数量达到了约5.4万家,比上年同期呈现了大幅度的增长,初步预计未来一段时间之内我国钛行业新增企业数量将会继续呈现增加的趋势。

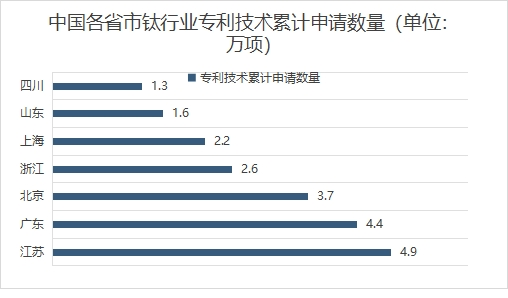

2、区域分布

从我国各省份钛行业专利分布情况来看,截至2021年底,江苏、广东和北京三个省市的专利技术累计申请数量均排在前列,分别达到了约4.9万项、4.4万项和3.7万项左右,浙江和上海的专利技术累计申请数量分别约为2.6万项和2.2万项,除此之外山东和四川省的钛行业专利技术累计申请数量为1.6万项和1.3万项左右,此外其他省市的钛行业专利技术累计申请数量均不高。

3、市场占有率

从钛行业内企业的市场占有率方面来看,整体市场集中度比较高,其中以新疆湘润新材料科技有限公司、攀钢集团矿业有限公司海绵钛分公司和洛阳双瑞万基钛业有限公司等为代表企业,占全国海绵钛市场的比重相对较高。

根据市场研究数据显示,在2021年,新疆湘润新材料科技有限公司、攀钢集团矿业有限公司海绵钛分公司和洛阳双瑞万基钛业有限公司三者的产量占比之和超过了一半。

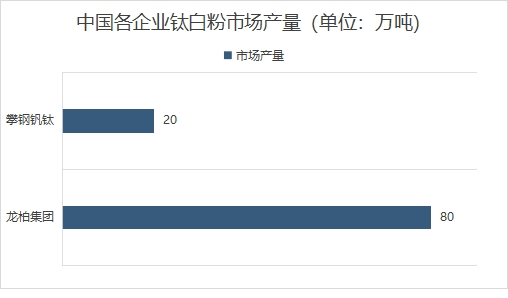

在钛白粉市场中,2020年以龙柏集团、攀钢钒钛等企业为代表企业,两者的市场产量分别超过了80万吨和20万吨。

中国钛行业重点企业经营情况

1、龙柏集团

龙佰集团是一家总部位于焦作,致力于新材料研发制造及产业深度整合的大型多元企业集团,拥有龙佰集团和东方锆业两家上市公司;建成“钛、锆、锂”三条产业链和创新耦合发展体系。

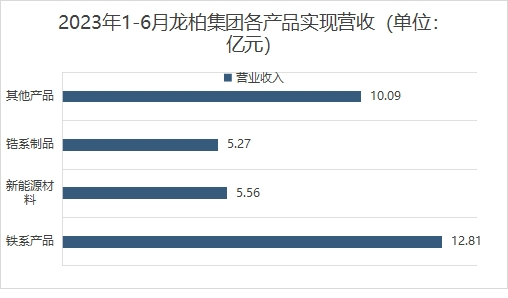

2022年全年,龙佰集团实现营收241.13亿元,同比增长17.25%,2023年1-6月,龙佰集团实现营业收入132.48亿元,同比增长6.84%。

2023年1-6月,公司铁系产品、锆系制品以及新能源材料分别实现营收12.81亿元、5.27亿元与5.56亿元,其他产品则实现营收10.09亿元。

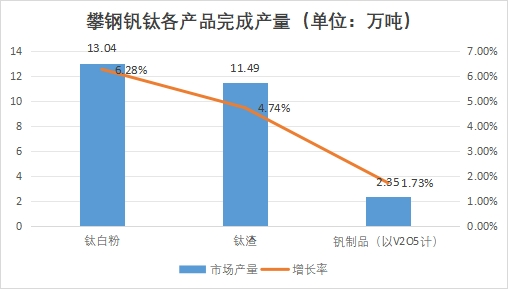

2、攀钢钒钛

攀钢钒钛公司是级大型企业,公司致力于钒钛磁铁矿的开发、利用与应用,主要产品为钒钛磁铁矿、钒钛钛,其中钒钛磁铁矿占公司生产成本的100%。

2022年上半年营业收入约82.48亿元,同比增加16.04%。

报告期内,公司累计完成钒制品(以V2O5计)2.35万吨,同比增长1.73%;钛白粉13.04万吨(其中含氯化钛白粉8,516吨),同比增长6.28%;钛渣11.49万吨,同比增长4.74%。