一、行业规模

根据市场调研发现,NFC果汁行业在2018-2022年,市场规模由39.4亿元降低至29.2亿元,年复合增长率为-7.3%;预计2023-2027年,市场规模将由30.5亿元增长至36.5亿元,年复合增长率预计达到3.1%。

1.NFC果汁受到现制茶饮挤压,消费大环境下滑且渠道成本居高不下。2018年各类现制茶饮品牌纷纷推出各种水果茶,和主打新鲜水果的NFC果汁直接产生替代关系,NFC果汁均价约37.6元/升,价格较高且产品概念单一,因此消费者尚未形成稳定的复购,而现制茶饮推出的大桶水果茶却更新鲜、更便宜。

2.NFC果汁在线上渠道崛起,叠加特通渠道为市场注入新活力。零度果坊在2020年与盒马合作,不仅推动渠道扩展,还为盒马代工生产了盒马NFC果汁,其常温产品“早橙好”上线首年销售近千万瓶,已进入3,500家烘焙店、600家便利店、100所高校,并为腾讯、富士康、华为等10余家大企业配餐;福兰农庄成为海南航空客舱指定果汁。

二、竞争格局分析

NFC果汁行业中游龙头自主品牌毛利率远高于代工厂及其他品牌,线下渠道基本被龙头垄断。以一瓶300ml的NFC果汁为例,成本费用为出厂价2-3元,到经销商手中约为4-5元,运输费用整车平均0.5-0.6元/瓶,此外还有冷链运输成本及卖场促销员等人力成本,最终商超环节进货价约为6-7元,而臻富果汁均价为16元/升,农夫山泉NFC果汁均价为22元/升。近年高端果汁市场持续下滑,NFC果汁价格也随新茶饮不断下探,导致除了大规模的龙头饮料企业可凭借供应链优势降价,其他品牌的线下经销商利润所剩无几,因此多数NFC品牌在线下终端逐渐消失。

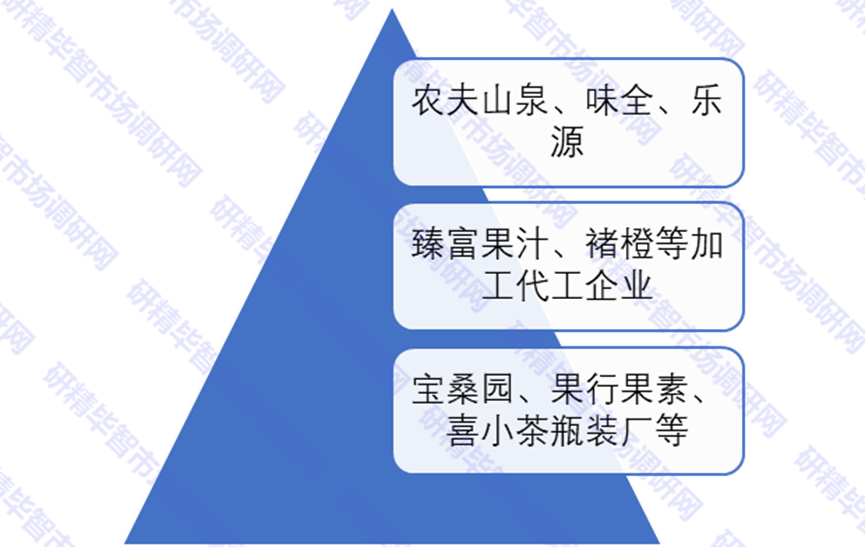

目前中国饮料行业竞争激烈,但NFC果汁行业企业较少,集中度稍低。主要分为三个梯队。第一梯队:农夫山泉、味全、乐源(零度果坊)。第二梯队:臻富果汁、褚橙等代工加工企业。第三梯队:宝桑园、果行果素、喜小茶瓶装厂等等。

图表 2 中国NFC果汁竞争梯队

竞争格局形成原因有:1.消费者对于NFC果汁的选择更倾向于品牌影响力大的企业。从中国果汁饮料市场份额占比看,农夫山泉、味全、汇源的市场占有率分别为8%、11.6%、11%,占市场约30%的份额,市场尚未形成寡头垄断的局面。NFC果汁行业在中国还处于成长期,中国消费者在选购主打的天然无添加概念的饮料产品通常更倾向大众信任的传统饮料品牌,在软饮料市场占有率高的品牌通常在NFC果汁行业也占据较大的份额。

2.NFC果汁生产技术要求较高,研发需求较大,行业进入壁垒高,其制作工业包括低温低碳加工技术(温度≤10℃,5%O2,褐变≤30%)、护色技术(花色苷保留率70%以上)、超高压杀菌技术(菌落数降低2.89log10CFU/mL),行业前期对研发、投入需求较大;且近年经济周期下行,新进入企业较少。中国NFC果汁第三梯队企业具有规模小、分布零散的特点。

研精毕智市场调研网隶属于北京研精毕智信息咨询有限公司(英文简称:XYZResearch),是国内领先的行业研究及企业研究服务供应商。通过有效分析复杂数据和各类渠道信息,助力客户深入了解所关注的细分市场,包括市场空间、竞争格局、市场进入策略、用户结构等,包括深度研究目标企业组织架构,市场策略、销售结构、战略规划等,帮助企业做出更有价值的商业决策。